こんにちは。マッキーです。

実質2,000円の負担で自分の好きな自治体へ寄付を行い地元特産品などを頂けるという、とっても楽しいふるさと納税。やったことのある人も多いかと思います。

さて、ふるさと納税を行った後に何も手続きを行わなければ、本当にただの寄付行為となり、自分自身の税金は何も安くなりません。

そのため一定の手続きを行う必要があるのですが、その手続きは確定申告を行うかワンストップ特例制度の適用を受けるか、いずれかを行う必要があります。

今回は、そのいずれが良いのかを検証してみたいと思います。

ふるさと納税後の手続きは確定申告!!

見出しにいきなり結論が記載されていますが、ワタシはサラリーマンがふるさと納税を行った後の手続きは、断然確定申告をお勧めします。

その理由を説明する前に、ふるさと納税に関する手続きであるワンストップ特例制度と確定申告について、どのようなものなのかを説明します。

ふるさと納税に係るワンストップ特例制度・確定申告

ワンストップ特例制度

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても、いわゆる寄附金控除の適用を受けることができ確定申告をした場合と同じような効果を受けられる仕組みです。寄付を行った自治体から送られてくる「寄附金税額控除に係る申告特例申請書」に必要事項を記入して郵送することで適用が受けられます。寄附上限額内で寄附した金額のうち2,000円を差し引いた金額が住民税などから控除してもらえます。

なお、1年間の寄付先の自治体が5つ以内であることという要件があります。

確定申告をしなくても、寄附金控除により税金が安くなるから便利ですよ!!というふうに言われるものです。

確定申告

確定申告とは、 その年において自分自身が獲得したもうけを表す所得を自分自身で計算し、その所得に係る税金を計算し、その税金を納税するまでの一連の手続きをいいます 。

サラリーマンの方は通常の場合、会社が行う年末調整によりその一連の手続きは完了するため確定申告の必要はないのですが、ふるさと納税に係る寄附金控除の適用を受けるためには、原則として、確定申告を行う必要があります。確定申告を行うことが原則なので、ワンストップは特例という名前がついてます。

ふるさと納税に係るワンストップ特例制度の手続方法

ワンストップ特例制度の手続き

ワンストップ特例制度の適用に係る手続きは、おおよそ次の通りです。

①ふるさと納税を行う方法として「ふるさとチョイス」「さとふる」などのふるさと納税サイトを利用することが多いと思いますが、そのふるさと納税を行う際、「寄附金税額控除に係る申告特例申請書の送付を要望する」旨のチェック欄にチェックをいれて寄付を行います。

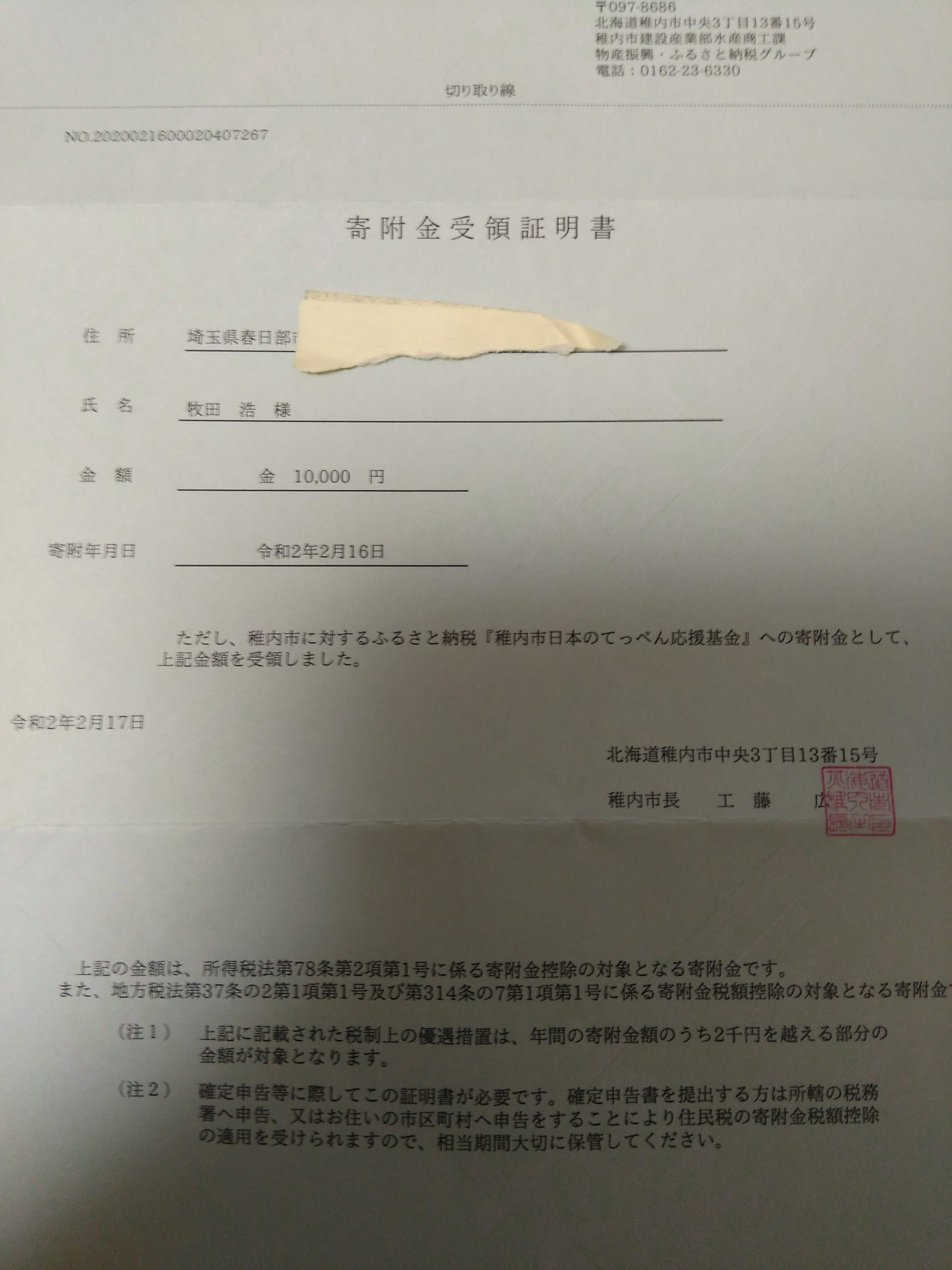

②寄付先の自治体よりふるさと納税の受領に係る「受領書(領収書)」とともに「寄附金税額控除に係る申告特例申請書」 が送られてきます。(自治体によっては別送の所もあるかもしれません)

③ 「寄附金税額控除に係る申告特例申請書」 に住所、氏名、生年月日、電話番号、マイナンバーなどの必要事項を記入する。

④記入した 「寄附金税額控除に係る申告特例申請書」 に※必要書類を添付して、自治体で決められた返送期限までに返送する。

※必要書類は次の通りです。

- マイナンバーカードをお持ちの場合・・マイナンバーカードの表と裏のコピー

- マイナンバーカードを持っていなくて通知カードを持っている場合・・通知カード(ナンバーの確認できる面)のコピー及び免許証などの本人確認のとれる書類のコピー

- マイナンバーカードも通知カードも持っていない場合・・マイナンバー記載の住民票のコピー及び免許証などの本人確認のとれる書類のコピー

①~④の流れで手続きは完了です。簡単ですね!!・・?

ほんとうに簡単でしょうか?

ワンストップ特例制度の問題点

ワタシがワンストップ特例制度をお勧めしない問題点は、次のとおりです。

- 寄付する都度、上記の手続きを行う必要がある

- 医療費控除や住宅借入金等特別控除の適用を受けるため確定申告を行うと、ワンストップ特例制度適用のために行った手続きは無効になる。

「寄付する都度、手続きを行う必要がある」→寄付先が5自治体以下ならばワンストップ特例制度の適用を受けることができますが、その寄付の都度、上記の手続きを行わなければなりません。寄付先が1ケ所のみならば確かに簡単かもしれません。ですが、寄付先が3ケ所、4ケ所となると、同じ手続きを3回、4回行わなければなりません。

また、同じ自治体に2回、3回と寄付をしても寄付先は1ケ所と数えられるのですが、同じ自治体に2回、3回寄付をしたら、その都度上記の手続きを行います。

寄付の度に、手続きを行うということなのです。

いやいや、めんどくせーだろ!!

というのが、ワタシの感想です。

「医療費控除などの適用を受けるため確定申告を行うとワンストップ特例制度の手続きは無効になる」

サラリーマンの方でも、医療費控除や住宅借入金等特別控除の適用あるいは副業などを行っているため、毎年ではなくても、たまに確定申告を行うことがあると思います。

確定申告は、その年の所得税を自ら計算して納税するという一連の手続きなのですが、ふるさと納税にかかる寄附金はその所得税の計算過程において、寄附金控除という控除を適用して初めてその効果が有効になります。

医療費控除などを適用するため、寄付金控除の金額を記載せずに確定申告を行うと、ワンストップ特例制度の手続きは無効となり、ふるさと納税の寄付に係る減税効果はリセットされてしまうのです。

あれこれ難しく書いたので、よく分からないかもしれませんが要するに

医療費控除などの適用を受けるため確定申告を行うとワンストップ特例制度は無効となるため、確定申告書に寄附金控除に係る事項を再度記載する必要がある!!

結論・確定申告という1回の手続きで完了させましょう!!

5個の自治体に寄付をしたら、ワンストップ特例制度は5回必要事項の記載および各添付書類の準備・郵送という手続きが必要だが、確定申告なら1回の手続きで完了する。

せっかくワンストップ特例制度の手続きを終えても、医療費控除などの適用のため確定申告をする際は、また、ふるさと納税に関する必要事項の記載が必要となり、2度手間となる。

国税庁のホームページの確定申告作成コーナーを使えば、専門的な知識がなくても、簡単に確定申告が完了する。

以上の理由からワタシは断然、確定申告を行うことを推奨します。

もう一度言うよ!!

ふるさと納税に関する手続きは確定申告をやろう!!

ふるさと納税を行った後の確定申告の手続き

それでは、ふるさと納税に係る寄附金控除の適用による還付申請(確定申告)を行いましょう。

年末調整済のサラリーマンの方で本来確定申告の義務のない人が、寄附金控除の適用により還付を受けようとするこの確定申告(この場合本当は還付申告といいます)の手続きの期間は5年間あります。(例:2020年分の寄附金→2021年1月1日~2025年12月31日まで手続き可能)

次のものを用意します。

- その年に行ったふるさと納税の領収書一式

- 会社からもらった源泉徴収票

- マイナンバーカードまたは通知カード・免許証のセット

まずは、国税庁のホームページの確定申告書作成コーナーを訪れましょう。

「確定申告書特集」をクリックして「確定申告書等の作成はこちらをクリックします。

「作成開始」→マイナンバーカードで電子申告をする人は「e-Taxで提出マイナンバー方式」をクリック、紙でプリントアウトして提出する人は「印刷して提出」をクリック。

あとは、画面の案内に従って、必要事項等の入力を行い、最後まで手続きを終えてください。

最後に

今回も、確定申告の手続きについては、ほとんど説明がないですね。

でも、大丈夫。

現在の国税庁のホームページの確定申告書作成コーナーは、入口さえ入ってしまえば、あとは説明に従って進むだけで簡単に完了してしまうほど、簡単丁寧なものとなってます。

マイナンバーカードをもっているならば、ぜひ、電子申告にチャレンジしてみてください。

サラリーマン税理士であるワタシが実際に、確定申告を行った報告などを記載した次の記事なども参考にしてみてください。

- ふるさと納税に関する寄附金控除とセルフメディケーションに関する医療費控除の適用を受けるため、サラリーマンであるマッキーが国税庁のHPに従って確定申告書を作ってみた!!

- ネットで確定申告!サラリーマンであるマッキーが電子申告をやってみた!!

- マイナンバーカードの作り方!スマホで妻のマイナンバーカードをつくってみた!!

- 「さとふる」でふるさと納税をやってみた!!スマホで完結!簡単手続き!!

それでは、また次回。ごきげんよう~